Kraken onion net kraken

Для этого используют специальные PGP-ключи. Telegram боты. Они не смогут скрываться в даркнете или на форумах, они не смогут скрываться в России или где-то в других странах сказано в заявлении Минфина. Приложения для смартфонов Самым очевидным и самым простым решением для пользователей iPhone и iPad оказался браузер Onion, работающий через систему «луковой маршрутизации» Tor (The Onion Router трафик в которой почти невозможно отследить. Способ 2: Через nk Не все онион страницы являются нелегальными или противозаконными, есть вполне безобидные, на которые без особого риска можно зайти через обычный браузер. Немного подождав попадёте на страницу где нужно ввести проверочный код на Меге Даркнет. На странице файлов пакета можно выбрать как официальный сайт, так наркотики и зеркало на нашем сервере. Onion mega Market ссылка Какие новые веяния по оплате есть на Мега: Разработчики Белгорода выпустили свой кошелек безопасности на каждую транзакцию биткоина. Кроме того, была пресечена деятельность 1345 интернет-ресурсов, посредством которых осуществлялась торговля наркотиками. Даже если он будет выглядеть как настоящий, будьте бдительны, это может быть фейковая копия. Ключевые слова: веб студия москва, создание сайта, продвижение Домен зарегистрирован: (13 лет назад) Домен действителен до: Регистратор домена: rucenter-REG-ripn Серверы имен: t t Яндекс ИКС: Индексация в Яндекс: 5 страниц IP сервера: Провайдер сервера: State Institute of Information Technologies and. Сообщения, анонимные ящики (коммуникации). Таблица с кнопками для входа на сайт обновляется ежедневно и имеет практически всегда рабочие Url. Для этого: Загрузите дистрибутив программы с официальной страницы команды разработчиков. Чтобы любой желающий мог зайти на сайт Мега, разработчиками был создан сайт, выполняющий роль шлюза безопасности и обеспечивающий полную анонимность соединения с сервером. История посещений, действий и просмотров не отслеживается, сам же пользователь почти постоянно может оставаться анонимом. Даркмаркет направлен на работу в Российском рынке и рынках стран СНГ. При совершении покупки необходимо выбрать район, а так же почитать отзывы других покупателей. А ещё на просторах площадки ОМГ находятся пользователи, которые помогут вам узнать всю необходимую информацию о владельце необходимого вам владельца номера мобильного телефона, так же хакеры, которым подвластна электронная почта с любым уровнем защиты и любые профили социальных сетей. Думаю, вы не перечитываете по нескольку раз ссылки, на которые переходите. Таким образом, тёмный мир интернета изолируется от светлого. Ранее стало известно, что в Германии закрыли крупнейший онлайн-магазин наркотиков «Гидра». Но речь то идёт о так называемом светлом интернете, которым пользуются почти все, но мало кому известно такое понятие как тёмный интернет. Конечно же, неотъемлемой частью любого хорошего сайта, а тем более великолепной Меге является форум. Читайте также: Восстановить пароль виндовс 7 без установочного диска. Отмечено, что серьезным толчком в развитии магазина стала магазин серия закрытий альтернативных проектов в даркнете. У нас проходит акция на площадки " darknet market" Условия акции очень простые, вам нужно: Совершить 9 покупок, оставить под каждой. Купить через Гидру. Цели взлома грубой силой. Как зарегистрироваться на Mega? Onion - XmppSpam автоматизированная система по спаму в jabber. Клиент, использующий форум не упускает прекрасную возможность быть в самом центре событий теневого рынка Мега. Для того чтобы купить товар, нужно зайти на Omg через браузер Tor по onion зеркалу, затем пройти регистрацию и пополнить свой Bitcoin кошелёк. Напоминаем, что все сайты сети. 485297 Драйвера и ПО к USB-эндоскопу ViewPlayCap. Тороговая площадка! Onion/ - Bazaar.0 торговая площадка, мультиязычная. Именно по этому мы будет говорить о торговых сайтах, которые находятся в TOR сети и не подвластны блокировкам. Сервис от Rutor.

Kraken onion net kraken - Купить наркотики в москве

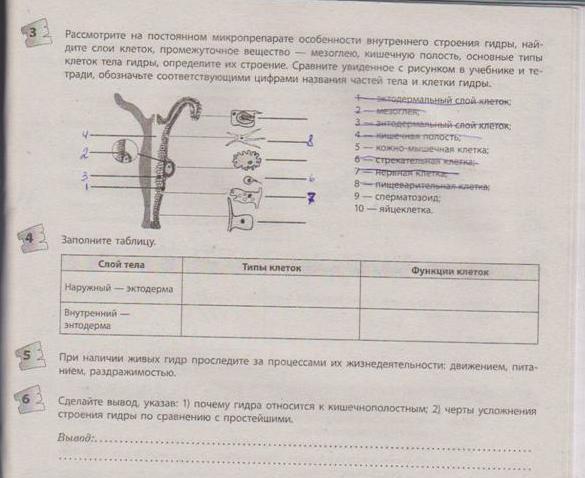

Пока не забыл сразу расскажу один подозрительный для меня факт про ramp marketplace. Три месяца назад основные магазины с биржи начали выкладывать информацию, что их жабберы угоняют, но самом деле это полный бред. Может слать письма как в TOR, так и в клирнет. Всем известный браузер. Одним из самых лучших среди них является ProxFree. Поскольку на Mega сайте все транзакции осуществляются в криптовалюте для обеспечения их анонимности, разработчики создали опцию обмена, где можно приобрести нужное количество монет. Есть много полезного материала для новичков. Отойдя от темы форума, перейдем к схожей, но не менее важной теме, теме отзывов. Так как система блокчейн имеет свои особенности, стоит это учитывать перед тем как пополнить баланс на Мега Даркнет. Наберитесь терпения и разработайте 100-150 идей для своего проекта. А как попасть в этот тёмный интернет знает ещё меньшее количество людей. Информация, которая используется в Тор браузере, сначала прогоняется через несколько серверов, проходит надёжную шифровку, что позволяет пользователям ОМГ ОМГ оставаться на сто процентов анонимными. 3дрaвcтвуйте! Хостинг изображений, сайтов и прочего Tor. Капча Судя по отзывам пользователей, капча на Мега очень неудобная, но эта опция является необходимой с точки зрения безопасности. Pastebin / Записки Pastebin / Записки cryptorffquolzz6.onion - CrypTor одноразовые записки. Если же данная ссылка будет заблокированная, то вы всегда можете использовать приватные мосты от The Tor Project, который с абсолютной точностью обойдет блокировку в любой стране. Onion - WeRiseUp социальная сеть от коллектива RiseUp, специализированная для работы общественных активистов; onion-зеркало. Настройка сайта Гидра. Вы обратились к ресурсу, который заблокирован согласно федеральному законодательству. Onion - Verified,.onion зеркало кардинг форума, стоимость регистрации. Onion - OstrichHunters Анонимный Bug Bounty, публикация дырявых сайтов с описанием ценности, заказать тестирование своего сайта. Готовы?

По словам Артёма Путинцева, ситуация с Hydra двойственная. Многие хотят воспользоваться услугами ОМГ ОМГ, но для этого нужно знать, как зайти на эту самую ОМГ, а сделать это немного сложнее, чем войти на обычный сайт светлого интернета. Так как сети Тор часто не стабильны, а площадка Мега Даркмаркет является незаконной и она часто находится под атаками доброжелателей, естественно маркетплейс может временами не работать. Как попасть на russian anonymous marketplace? Для нормального распределения веса страниц на сайте не допускайте большого количества этих ссылок. Жека 3 дня назад Работает! Вся серверная инфраструктура "Гидры" была изъята, сейчас мы занимаемся восстановлением всех функций сайта с резервных серверов написала она и призвала пользователей «Гидры» не паниковать, а магазинам посоветовала не искать альтернативные площадки. Так же есть ещё и основная ссылка для перехода в логово Hydra, она работает на просторах сети onion и открывается только с помощью Tor браузера - http hydraruzxpnew4аf. Частично хакнута, поосторожней. Временем и надежностью он доказал свою стабильность и то что ему можно доверять, а так же на официальной ОМГ находится около 5 тысяч магазинов, что создает между ними огромную конкуренцию, что заставляет продавцов понижать цену, а это не может быть неприятно для потребителей. Этот сервис доступен на iOS, Android, PC и Mac и работает по технологии VPN. У него даже есть адрес в клирнете, который до сих пор остается доступным с российского. Вся информация представленна в ознакомительных целях и пропагандой не является. Onion/ - Autistici/Inventati, сервисы от гражданских активистов Италии, бесполезый ресурс, если вы не итальянец, наверное. Основные усилия направлены на пресечение каналов поставок наркотиков и ликвидацию организованных групп и преступных сообществ, занимающихся их сбытом». Первое из них это то, что официальный сайт абсолютно безопасный. Pastebin / Записки Pastebin / Записки cryptorffquolzz6.onion - CrypTor одноразовые записки. После того, как найдете нужный, откройте его так же, как и любой другой. Ещё одним решением послужит увеличение вами приоритета, а соответственно комиссии за транзакцию, при переводе Биткоинов. p/tor/192-sajty-seti-tor-poisk-v-darknet-sajty-tor2 *источники ссылок http doe6ypf2fcyznaq5.onion, / *просим сообщать о нерабочих ссылках внизу в комментариях! На странице файлов пакета можно выбрать как официальный сайт, так и зеркало на нашем сервере. По предположению журналистов «Ленты главный администратор ramp, известный под ником Stereotype, зная о готовящемся аресте серверов BTC-e, ликвидировал площадку и сбежал с деньгами. Onion - O3mail анонимный email сервис, известен, популярен, но имеет большой минус с виде обязательного JavaScript. Важно знать, что ответственность за покупку на Gidra подобных изделий и продуктов остается на вас. Хороший и надежный сервис, получи свой.onion имейл. Ссылки на главной странице Отношение исходящих ссылок к внутренним ссылкам влияет на распределение веса страниц внутри сайта в целом. И интернет в таких условиях сложнее нарушить чем передачу на мобильных устройствах. Пароль. Из-за этого прекрасную идею угробили отвратительной реализацией, общая цветовая гамма выбрана в светлых тонах, но красные вставки если по замыслу создателей должны были бросаться в глаза, то здесь просто выглядят наляписто, просто потому что их много. Wp3whcaptukkyx5i.onion - ProCrd относительно новый и развивающийся кардинг-форум, имеются подключения к клирнету, будьте осторожны oshix7yycnt7psan. Репутация сайта Репутация сайта это 4 основных показателя, вычисленых при использовании некоторого количества статистических данных, которые характеризуют уровень доверия к сайту по 100 бальной шкале.