Как через тор браузер зайти в даркнет

No menu assignedFood forthoughtОМГ магазин | зеркало на тор гидру :омг маркет | ссылка на омг онион – настоящая омг : омгофициальная как зайти на гидру, как обойти защиту, как зайти нагидру торBy Formula12 octubre, 2016 No Comments

как зайти на гидру, как обойти защиту, как зайти на гидру торОМГ магазин | зеркало на тор гидру : омг маркет | ссылка наомг онион – настоящая омг : омг официальная

как зайти на гидру, как обойти защиту, как зайти на гидру торЗдравствуйте, вы находитесь на официальном сайтеомг магазин, мы предоставляем вам возможность приобрести разныенаркотические вещества и запрещенные услуги, здесь вы узнаете какзайти на гидру, а также для вас тут опубликованы настоящие ссылки изеркала на гидру

Открыть омг сайтОМГ ссылка онионссылка на дополнительные статьи и мануалы по сайту омгофициальные статьисайта омг.omg ссылки – зеркало на omg shopЗдесь предоставлены все настоящие ссылки на гидру маркет, всвязис бесконечными ДДОС атаками, мы вынуждены постоянно информироватьвас об изменениях, чтобы вы всегда могли зайти на омг сайт, вслучае если какой-то из сайтов будет в ауте, вы сможетевоспользоваться зеркалами на гидру, которые представлены ниже:

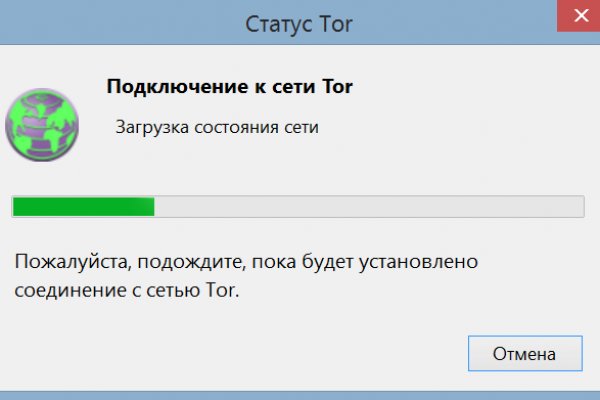

likeomg.siteomg2021.shopomg2weeb.shopomg-covid.shopА также ссылки на тор гидру, зеркало на omg onion, на которыевы сможете зайти только используя Tor браузер, скачать его оченьлегко перейти по этойссылке и установите его, это официальная ссылка на тор браузер,он делает ваш серфинг в интернете намного безопаснее, чем если бывы это делали через обычный браузер, также все ваши платежи и следв сети не отслежуются, поэтому через него вы можете спокойнозаходить на официальный сайт омг и делать нужные вам покупки. Вотссылки на тор гидру:omgbuiwftrzuqy.onionomgum7vqtajfz5.onionТеги:омг ссылка, омг сайт, омгзеркало, тор омг, омг официальный, рабочаяомг, омг официальный сайтомг ониономганиономг сайт в тор браузере ссылкаКак зайти на гидруЕсть несколько способов попасть на сайт omg, но главноепопасть на официальный сайт omg shop, иначе вы рискуете бытьобманутыми ссылка на зеркалагидры.

Итак, несколько рабочих способов попасть на сайт омг:

Можно зайти на гидру через обычный браузер – этот способ самыйпростой и не самый безопасный, вы можете повысить свою защиту ианонимность используя прокси или vpn.

Через телефон (часто задаваемый вопрос: как зайти на гидру черезтелефон) – это также очень просто, более подробно вы можете узнатьпо нашему заранее заготовленному мануалу ссылка на мануал, выможет зайти на сайт как через android, так и через iphone.

На сайте омг очень много статей на различные темы, вы можетеперейти по ссылкеи найти нужный мануал по способу захода на гидру

Теги:как зайти на гидру, омг обход,как зайти на тор гидру, как зайти на гидру через тор,как зайти на гидру 2021, омг обход блокировки,омг рабочее зеркалоomg shop – криптомагазин запрещенкиВ магазине сайта омг, вашему маркетплейс вниманию представлены различныевиды наркотиком, такие как: трава, шишки, марихуана, омгпоника,бошки, тгк, ЛСД, кокс, кокаин, героин, метамфетамин, мефедрон,мдма, мда, различные курительные смеси и много другое, выобязательно сможете найти подходящий вам вариант. Также на сайтеОМГ присутствует своя наркологическая служба и у вас естьвозможность обратиться к ней в любое время суток, по абсолютнолюбым вопросам, если вы новый пользователесь они также могутподобрать для вас нужную дозу, чтобы вам было комфортно. В магазинесайта омг очень отзывчивое меню и система навигации, чтобыперейти к покупкам от вас требуется создать аккаунт на сайте иперейти к пополнению внутреннего личного баланса с помощью базовыхобменников которые присутствуют на самом сайте omg, послеприобитения биткоинов можно приступать к заветным покупкам. Теперькогда все пункты выполнены, отправляемся в магазин, вы можете найтито что вас интересует через меню и категории товаров, также выможете воспользоваться системой поиска.

omg shop постоянно пополняется новыми различными услугами инаркотическими веществами, мы постоянно развиваемся и стримимсяохват все больше регионов России, поэтому у многих продавцом вы ужеможете выбрать район в городе где будет сделать для вас прикоп.Профессионализм наших закладчиков растет с каждым днем, уже долгоевремя кладмены делают закладки которые не могут найти ментыразличных областей по всей стране, мы рекомендуем вам подниматьклад в людных местах или даже ночью, а лучше чтобы эти link два пункта увас совпали. Теперь когда вы немного осведомлены мы желаем вамудачных покупок!

Ссылка на статьи– тут вы найдете всю необходимую информацию.©2005-2021 | Официальный сайт omg likeomg.site

Зеркало на тор гидру omgbuiwftrzuqy.onion.Love0 Share Tweet Share 0 Share Pin Next Post BlacKkKlansman (2018) Full Movie FreeBlacKkKlansman (2018) Full Movie FreeAuthor наркомагазин FormulaMore posts by Formula© 2017 Fórmula, Todos los derechosreservados.InicioNosotrosServiciosContáctanos

Как через тор браузер зайти в даркнет - Кракен вход на сайт

Сможет ли Россия преодолеть кадровый дефицит в сфере ИТ Поддержка ИТ-отрасли Но, в отличие от «Гидры UniCC закрылся не из-за действий властей. Например,. Источник). Ресурс был доступен через сеть Tor, по меньшей мере, с 2015. Их личности установлены не были. На площадке на некоторое время появился баннер, в котором полицейские на нескольких языках отрапортовали о конфискации платформы и ее «криминального содержимого». Вечером 5 апреля были проведены еще несколько транзакций на этот кошелек. Нелегальная торговая площадка Hydra Market представляла собой русскоязычную платформу даркнета, доступ к которой через сеть Tor был как минимум с 2015 года. Павлов, предположительно, вступил в сговор с другими операторами Hydra, чтобы заниматься развитием сайта, предоставив важную инфраструктуру, которая позволила Hydra работать и процветать в конкурентной среде даркнета, говорится в сообщении заокеанского Минюста. По. А вы покупали что-то запрещенное в интернете? В апреле 2022 года США совместно с Германией остановили деятельность этого ресурса. Hydra представляет собой крупнейший российский даркнет-рынок по торговле наркотиками. (.) Но нужно время». Только в 2020 году продажи Гидры составили не менее 1,23 млрд евро, приводит статистику Коммерсант. Сотрудник магазина подчеркнул, что большинство пользователей площадки не верят в то, что у «Гидры» нет резервных серверов. При этом Павлов, возможно, получал комиссионные на миллионы долларов от незаконных продаж, проводимых через сайт. "Гидра" будет работать, но, скорее всего, с нуля сказано в сообщении представителя одного из таких магазинов на теневом форуме. Сколько денег потеряла Гидра? Он добавил, что руководители магазинов «Гидры» начинают поиск альтернативных способов продажи запрещенных веществ. К моменту выхода материала этого не случилось. "Гидра" восстанавливает данные с резервного сервера этот процесс будет долгим, займет не одну неделю. Сейчас силовики пытаются установить операторов и администраторов «Гидры». Неизвестный хакер выложил на уже не существующем ресурсе результаты своего расследования, в рамках которого он проанализировал фрагменты кода площадки, оказавшиеся в открытом доступе после DDoS-атаки. Ру работа всех магазинов на «Гидре» поставлена на паузу. Продавцов наркотиками, поддельными документами и нелегально добытой информацией. Ру» на условиях анонимности оператор одного из магазинов. Федеральное бюро расследований ( ФБР ) совместно с правоохранительными органами Германии, Нидерландов и Румынии добилось закрытия веб-магазина Slipp, торгующего украденными учетными данными. Работу всех магазинов на «Гидре» приостановили. Почему не работает Hydra года? За один только 2020. В отсутствие связи с администраторами «Гидры» на самой площадке обитатели даркнета обрушились с вопросами на представителя маркетплейса на одном из даркнет-форумов. В ходе жесткой конкурентной борьбы ресурс вытеснил с рынка торговую площадку ramp, после чего стал фактически монополистом в сфере нелегального оборота наркотиков. Владельцы заявили, что просто устали заниматься всем этим (проект был основан в 2013. Ру. Кто владелец «Гидры» в Санкт-Петербурге Министерство юстиции США 5 апреля опубликовало результаты расследования о работе даркнет-гипермаркета Hydra, где торговали наркотиками, оружием и поддельными документами, отмывали деньги и далее по темному списку. Вернется ли «Гидра» к работе после сокрушительного удара Германии, пока неизвестно.

Pastebin / Записки Pastebin / Записки cryptorffquolzz6.onion - CrypTor одноразовые записки. Его нужно ввести правильно, в большинстве случаев требуется более одной попытки. Фарту масти АУЕ! Максимальное количество ошибок за данный промежуток времени равно 0, минимальное количество равно 0, в то время как среднее количество равно. Ссылка на мегу. Это говорит о систематическом росте популярности сайта. В октябре 2021. То есть после оплаты товара средства уходят сразу же на отстой в банкинг сайта. Гидра будет работать или нет? А ещё его можно купить за биткоины. Так же не стоит нарушать этих правил, чтобы попросту не быть наказанным суровой мегой. Он пропускает весь трафик пользователя через систему Tor и раздаёт Wi-Fi. Ну, любой заказ понятно, что обозначает. Есть много полезного материала для новичков. Форум Форумы lwplxqzvmgu43uff. Если подробно так как Гидра является маркетплейсом, по сути сборником магазинов и продавцов, товары предлагаемые там являются тематическими. Onion - SkriitnoChan Просто борда в торе. Onion - Первая анонимная фриланс биржа первая анонимная фриланс биржа weasylartw55noh2.onion - Weasyl Галерея фурри-артов Еще сайты Тор ТУТ! Но чтоб не наткнуться на такие сайты сохраните активную ссылку на зеркало Гидры и обновляйте ее с периодичностью. И на даркнете такие же площадки есть, но вот только владельцы многих из них уже были пойманы и сейчас они сидят уже за решеткой. Ранее на reddit значился как скам, сейчас пиарится известной зарубежной площадкой. Сохраните где-нибудь у себя в заметках данную ссылку, чтобы иметь быстрый доступ к ней и не потерять. Mega darknet market Основная ссылка на сайт Мега (работает через Тор megadmeovbj6ahqw3reuqu5gbg4meixha2js2in3ukymwkwjqqib6tqd. Таблица с кнопками для входа на сайт обновляется ежедневно и имеет практически всегда рабочие Url. Даркмаркет направлен на работу в Российском рынке и рынках стран СНГ. Внезапно много русских пользователей. Источник Источник. Социальные кнопки для Joomla Назад Вперёд. Первое из них это то, что официальный сайт абсолютно безопасный. МВД РФ, заявило о закрытии площадки.